Verluste aus Termingeschäften können seit Januar 2021 nur noch bis 20.000 Euro im laufenden Kalenderjahr mit Gewinnen und Stillhalterprämien verrechnet werden.

Nicht verrechnete Verluste können auf Folgejahre vorgetragen und jeweils in Höhe von

20.000 Euro mit Gewinnen verrechnet werden. Verluste aus der Ausbuchung wertloser Wirtschaftsgüter oder der Uneinbringlichkeit einer Kapitalforderung können mit Einkünften aus Kapitalvermögen bis zur Höhe von 20.000 Euro im Jahr ausgeglichen werden. Auch hier ist die Übertragung und Verrechnung nicht verrechneter Verluste auf die Folgejahre möglich.

Als Termingeschäfte gelten Futures, Optionen und CFDs.

Optionsscheine und Zertifikate gelten nach dem BMF (Bundesministerium der Finanzen) nicht als Termingeschäfte und sind somit nicht von der Verlustverrechnungsbeschränkung betroffen.

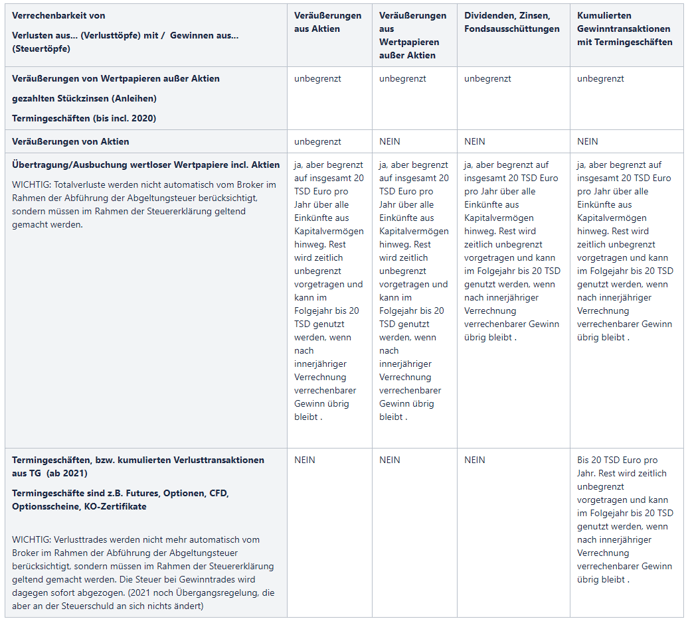

Godmode Trader hat zur Verrechenbarkeit eine passende Übersicht angefertigt:

Dies ist ein Auszug aus dem Einkommensteuergesetz:

20 Abs. 6 Satz 5 EStG: (Beschränkung Verlustverrechnung aus Termingeschäften):

Verluste aus Kapitalvermögen im Sinne des Absatzes 2 Satz 1 Nummer 3 dürfen nur in Höhe von 20.000 Euro mit Gewinnen im Sinne des Absatzes 2 Satz 1 Nummer 3 und mit Einkünften im Sinne des § 20 Absatz 1 Nummer 11 ausgeglichen werden; die Sätze 2 und 3 gelten sinngemäß mit der Maßgabe, dass nicht verrechnete Verluste je Folgejahr nur bis zur Höhe von 20.000 Euro mit Gewinnen im Sinne des Absatzes 2 Satz 1 Nummer 3 und mit Einkünften im Sinne des § 20 Absatz 1 Nummer 11 verrechnet werden dürfen.

20 Abs. 6 Satz 6 EStG: (Totalverluste): Verluste aus Kapitalvermögen aus der ganzen oder teilweisen Uneinbringlichkeit einer Kapitalforderung, aus der Ausbuchung wertloser Wirtschaftsgüter im Sinne des Absatzes 1, aus der Übertragung wertloser Wirtschaftsgüter im Sinne des Absatzes 1 auf einen Dritten oder aus einem sonstigen Ausfall von Wirtschaftsgütern im Sinne des Absatzes 1 dürfen nur in Höhe von 20.000 Euro mit Einkünften aus Kapitalvermögen ausgeglichen werden; die Sätze 2 und 3 gelten sinngemäß mit der Maßgabe, dass nicht verrechnete Verluste je Folgejahr nur bis zur Höhe von 20.000 Euro mit Einkünften aus Kapitalvermögen verrechnet werden dürfen.

Du bist von dem Gesetz betroffen? Die Trading-GmbH ist eine rechtssichere Lösung!

Mit einer GmbH kannst du weiter traden wie gewohnt.

Außerdem profitierst du von zahlreichen weiteren Vorteilen, wie der Absetzbarkeit deiner Trading-Nebenkosten. Inklusive Seminaren und Coachings.

Interessiert? Gerne stellen wir dir in einem Gespräch vor, was du wissen musst und geben dir Infos zur GmbH-Gründung, -Verwaltung und weiteren Themen.

Buche es kostenlos und unverbindlich hier.

Disclaimer:

Die Informationen auf dieser Internetseite dienen allgemeinen Informationszwecken und beziehen sich nicht auf die spezielle Situation einer Einzelperson oder einer juristischen Person. Sie stellen keine betriebswirtschaftliche, rechtliche oder steuerliche Beratung dar. Im konkreten Einzelfall kann der vorliegende Inhalt keine individuelle Beratung durch fachkundige Personen ersetzen. Für Entscheidungen eines Nutzers dieser Internetseite, die lediglich aufgrund der Informationen auf dieser Internetseite und ohne geeigneten fachlichen Rat und ohne gründliche Analyse der betreffenden Einzelsituation getroffen werden, übernehmen wir keine Verantwortung.