Holding gründen – maximale Steuerersparnis dank smarter Struktur

Die Strukturierung einer Holding bringt nicht nur organisatorische und rechtliche, sondern insbesondere auch steuerliche Vorteile.

So erfolgen Gewinnausschüttungen einer Tochter- an eine Muttergesellschaft zu 95 Prozent steuerbefreit. Doch auch die Haftungsbegrenzung, beispielsweise bei Insolvenz, oder der kostengünstige Verkauf eines Unternehmens können attraktive Gründe für eine Holdingstruktur sein.

Erfahre, wie eine Holdingstruktur aufgebaut ist, wann sich eine Holding lohnt und welche Fallstricke du vor und auch nach der Gründung beachten musst.

Was ist eine Holding überhaupt?

Eine Holding ist nicht etwa eine eigene Rechtsform, wie eine GmbH, eine UG oder eine AG. Eine Holding ist stattdessen eine Organisationsstruktur in der Unternehmen organisiert sind.

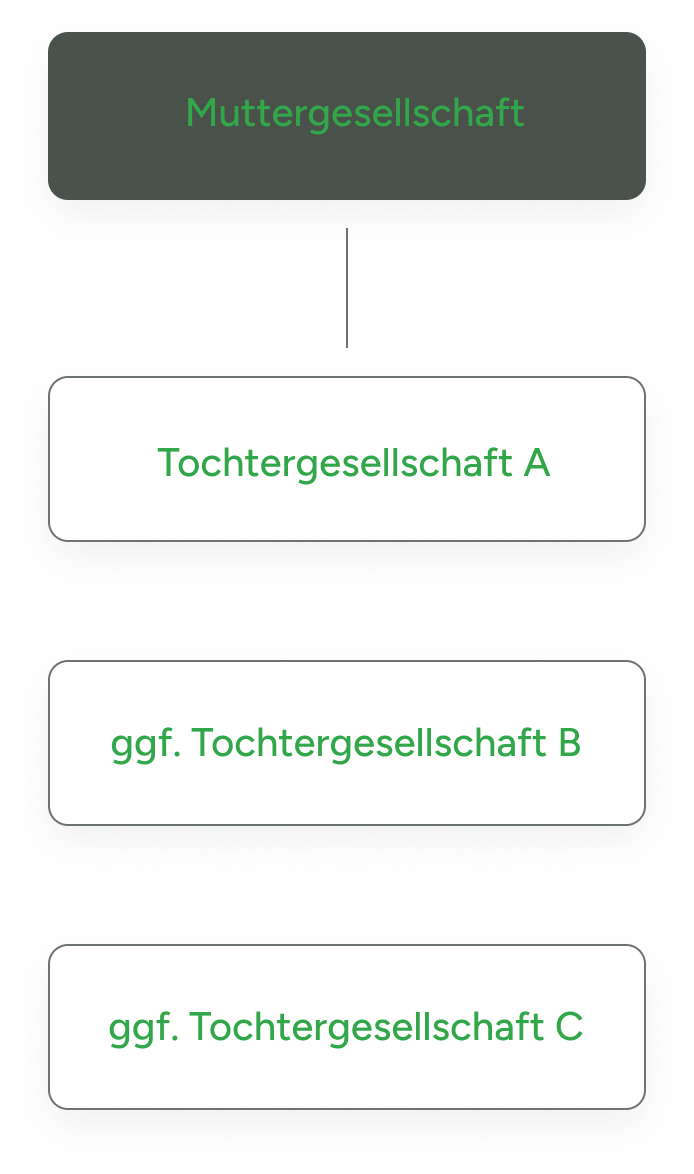

Die Holdingstruktur besteht dabei aus wenigstens zwei Unternehmen:

- Eine Muttergesellschaft.

- Mindestens eine Tochtergesellschaft.

Um eine Holdingstruktur zu begründen muss die Muttergesellschaft stets mindestens 10 Prozent der Anteile an der Tochtergesellschaft halten. Zudem muss die Holding über die Stimmrechtsmehrheit an der Tochtergesellschaft verfügen – bedeutet, strategische und geschäftliche Entscheidungen bestimmen können.

Vorteile der Gründung einer Holding

Steuerersparnisse

Gewinnausschüttungen aus der Tochter an die Muttergesellschaft werden dank Teilfreistellungen zu nur etwa 1,54 % besteuert. Auch der Verkauf der Tochtergesellschaft muss von der Holding zu nur 1,54 % versteuert werden.

Haftungsbegrenzung

Gerät eine Tochtergesellschaft in Isolvenz, muss die Holding nicht dafür haften. Auch für andere Forderungen an die Tochter muss sie im Regelfall nicht eintreten.

Schutz des Besitzes

Durch eine Trennung in Betriebs- und Besitzgesellschaft kannst du teure Technik oder einen Fuhrpark vor den Insolvenzrisiken der operativen Gesellschaft schützen. Die Besitzgesellschaft stellt die Geräte dann leihweise zur Verfügung.

Optimierung der Vermögensverwaltung

Minimiere dein Risiko beim Vermögensaufbau indem du diesen in der Holding und dein operatives Geschäft in der Tochtergesellschaft organisierst. So haftest du nicht mit deinen Rücklagen für Forderungen gegen die Tochtergesellschaft.

Gewinn- und Verlustausgleich mehrerer Töchter

Vereinbart die Holding einen Gewinnabführungsvertrag mit allen Tochtergesellschaften, so können Gewinne einer Tochter mit den Verlusten einer anderen verrechnet werden. Das senkt deine Steuerlast.

Anonymität

Wenn es für dich – beispielsweise aus Image-Gründen – strategisch nützlich ist, nicht als Inhaber:in einer Tochtergesellschaft öffentlich erkennbar zu sein, dann kannst du Treuhänder:innen einsetzen. Dem Finanzamt muss die Holdingstruktur allerdings offengelegt werden.

Was es bei der Holding zu beachten gilt

Auch wenn die Holdingstruktur viele Vorzüge mit sich bringt, gibt es natürlich auch Nachteile, die du vor dem Aufbau einer solchen Struktur bedacht haben solltest.

Du hast noch Fragen zur Holding?

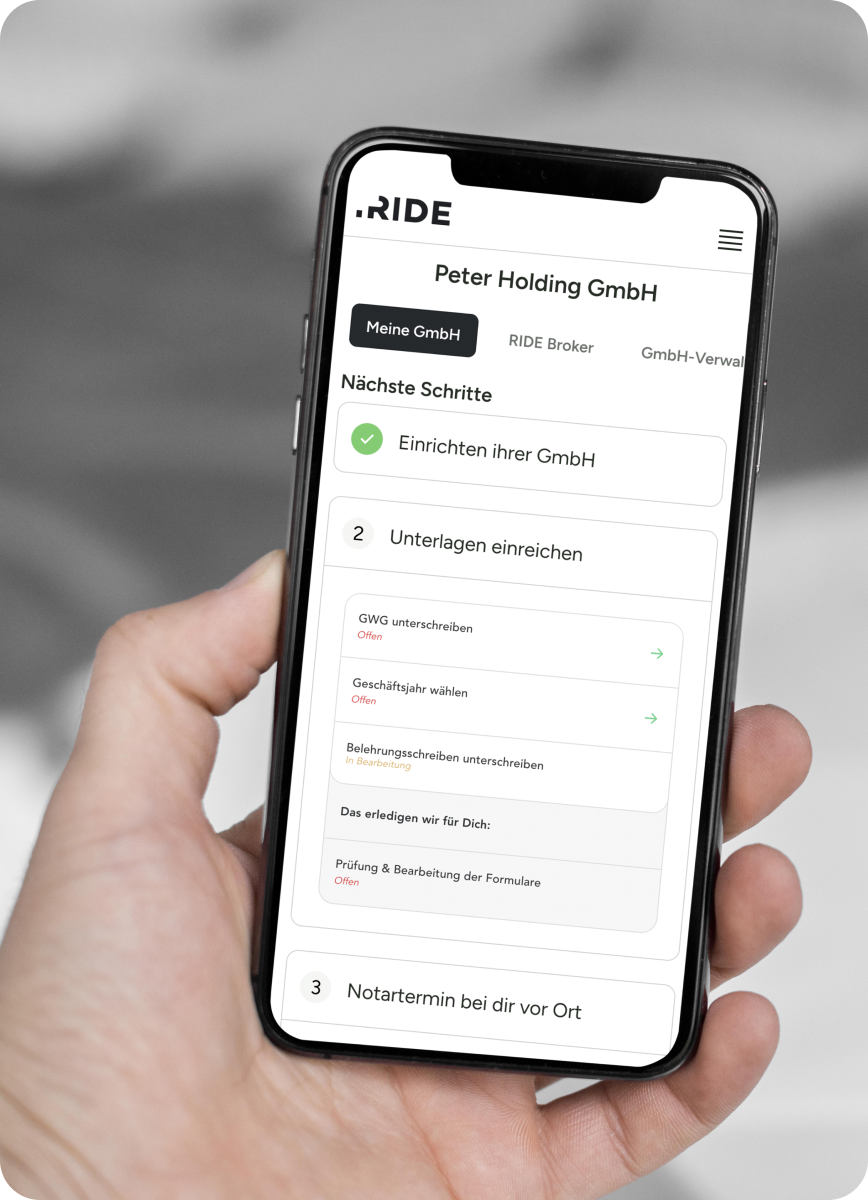

RIDE hat sich auf den steueroptimierten Vermögensaufbau mit der GmbH spezialisiert – wir bieten dir professionellen Support bei der Verwaltung deiner Holding sowie den richtigen Broker für deine Investments. Hol dir Expertenunterstützung und verwalte sowohl deine Holding als auch die Tochtergesellschaft stressfrei!

Bei einem kostenlosen Informationsgespräch kannst du dir alle wichtigen Infos einholen.

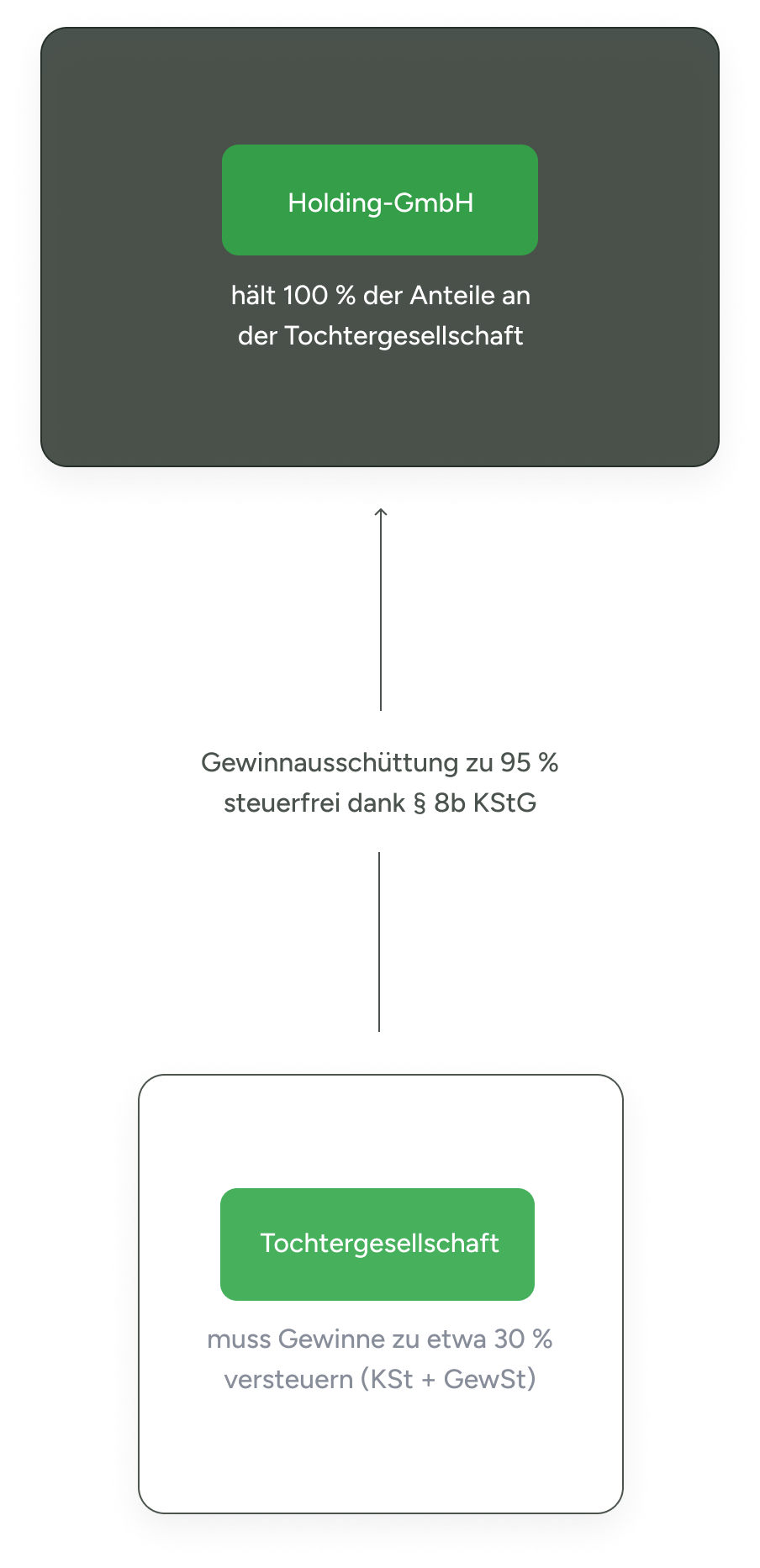

Die steuerlichen Vorzüge einer Holding

Die Holdingstruktur profitiert steuerlich vom § 8b des Körperschaftsteuergesetzes (KStG). Dieser regelt, dass Gewinne deiner GmbH aus Beteiligungen an anderen Körperschaften zu 95 Prozent steuerbefreit sind. Gleiches gilt für Veräußerungsgewinne.

Da auf die übrigen 5 Prozent der allgemeine Steuersatz der GmbH – bestehend aus Körperschaftsteuer zuzüglich Soli und Gewerbesteuer – von etwa 30 Prozent fällig wird, muss deine Holding effektiv nur 1,54 Prozent Steuern auf Veräußerungen oder Gewinnausschüttungen der Tochtergesellschaft zahlen.

Um die Teilfreistellungen, die der § 8b KstG garantiert, vollständig nutzen zu können, sollte deine Holding mindestens 15 Prozent an deiner Tochtergesellschaft halten.

Übrigens: Der geringe Steuersatz von 1,54 Prozent gilt auch auf Aktienkursgewinne. Investierst du mit deiner Holding-GmbH statt privat in Aktien und andere Wertpapiere, kannst du deutlich mehr reale Rendite erwirtschaften als wenn du privat stets 26,38 Prozent Kapitalertragsteuer zahlen musst.

3 Fälle, wann sich die Holding steuerlich richtig für dich lohnt

1

Exit oder Unternehmensverkauf

Besonders bei Start-up-Gründer:innen ist die Holding beliebt. Verkaufst du deine Unternehmensanteile privat, so wird die hohe Einkommensteuer fällig. Das kann den Ertrag beim Exit oder Unternehmensverkauf empfindlich schmälern. Werden die Anteile statt privat mit der Holding gehalten, veräußerst du zu nur 1,54 Prozent Steuern. Plane frühzeitig, denn bei nachträglicher Strukturierung gerätst du in eine 7-jährige Sperrfrist.

2

Immobilien-Verkauf

Bei größeren oder Gewerbeimmobilien lohnt sich der Share-Deal. Hier wurde die Immobilie mit einer GmbH gekauft. Diese Immobilien-GmbH hältst du wiederum mit der Holding. Willst du die Immobilie verkaufen, so verkaufst du die gesamte GmbH. Den Verkaufserlös muss deine Holding zu nur 1,54 Prozent versteuern – wäre die Immobilie im Privatbesitz, würde dein persönlicher Einkommensteuersatz, also schlimmstenfalls 47,48 Prozent, fällig.

3

Vermögensaufbau neben operativem Geschäft

Eine GmbH ist das perfekte Vehikel zum Vermögensaufbau. So zahlst du bei Investitionen in Aktien – wieder dank des § 8b KStG – nur 1,54 Prozent Steuern, während privat 26,38 Prozent fällig würden. Vermögensaufbau mit einer operativen GmbH ist jedoch riskant. Denn für Forderungen von Kund:innen, Mitarbeiter:innen oder Dritten haftest du auch mit deinem Vermögen aus Investmentsanlagen. In einer Holding sind deine Ersparnisse sicher – wie in einer Spardose.

Kontaktiere uns für die automatisierte Wertpapierverbuchung

Du handelst Wertpapiere in deiner GmbH und hast bereits einen Steuerberater, der deine GmbH betreut? Hinterlasse uns deine Kontaktdaten. Wir setzen uns anschließend mit deinem Steuerberater direkt in Verbindung.

Vorsicht bei nachträglicher Einbringung einer Gesellschaft in eine Holdingstruktur

Im Idealfall wird eine Holdingstruktur bereits zu Beginn, also durch gleichzeitige Neugründung der Holding und der operativen Gesellschaft, aufgesetzt.

Häufig sind sich Unternehmer:innen zu Beginn ihrer Geschäftstätigkeit jedoch kaum bewusst, dass sich eine Holding für sie später lohnen könnte und möchten diese dann im Nachhinein gründen. Glücklicherweise ist auch der nachträgliche Aufbau einer Holdingstruktur möglich. Damit dies steuerneutral erfolgen kann, und nicht etwa eine fiktive Veräußerung auslöst, gibt es einiges zu beachten.

Qualifizierter Anteilstausch: Zur Einbringung der operativen GmbH in die Holding, überträgt der:die Gesellschafter:in all seine GmbH-Anteile an die Holding und übernimmt im Gegenzug die Anteile an der Holding-Gesellschaft. So ist nun die Holding Anteilseignerin an der der operativen GmbH während der:die Gesellschafter:in Anteilseigner:in an der Holding ist.

Damit der Aufbau der Holdingstruktur steuerneutral erfolgen kann, muss der Anteilstausch qualifiziert sein: Die übernehmende Holding muss mehr als 50 Prozent der Anteile an der übernommenen operativen GmbH halten, also die Mehrheit der Stimmrechte innehaben.

Einbringung zum Buchwert: Nur durch die Einbringung zum Buchwert kann der Anteilstausch steuerneutral erfolgen. Die Bewertung der eingebrachten Anteile zum Buchwert erfolgt ausschließlich auf Antrag.

7-jährige Sperrfrist: Diese Sperrfrist betrifft dich nur, wenn du die Einbringung der operativen GmbH in die Holding zum Buchwert, also steuerneutral, vollziehen willst. Dann sollte deine Holding sieben Jahre lang keine Anteile an der operativen GmbH verkaufen, andernfalls würde eine rückwirkende Besteuerung der Einbringung ausgelöst.

Beachte: Je verstrichenem Jahr der Sperrfrist, verringert sich diese nachträgliche Besteuerung jedoch um ein Siebtel.

Nach der Gründung – manage die Buchhaltung deiner Holding passgenau

Eine Holding kann aus vielerlei Gründen gebildet werden.

Besonders wenn deine Holding ausschließlich zum Halten von Start-up-, Firmen- oder Mitarbeiteranteilen dient, ist eine kosteneffiziente und verlässliche Verwaltung entscheidend.

RIDE bietet dir das passende Verwaltungspaket, egal ob reine Beteiligungsholding oder Investment-Holding – mit der RIDE Holding-Verwaltung in LITE, STANDARD oder der automatisierten Wertpapierverbuchung.

Der Zweck bestimmte die Struktur – Varianten der Holding

Im Folgenden findest du einige verschiedene Zwecke, für die eine Holdingstruktur gebildet werden kann:

Vermögensverwaltende Holding

Häufig mit einem Einzelunternehmen gegründet, hat die Holding hier einzig den Zweck des aus der operativen GmbH ausgelagerten Vermögensaufbaus für den:die (Einzel-)Unternehmer:in. Die Holding investiert hier in Finanzinstrumente.

Operative Holding

Beispielhaft sind hier große Konzerne mit Niederlassungen (in Deutschland). Die Holding ist hier selbst operativ tätig und bestimmt das laufende Geschäft der Tochtergesellschaften und den Auftritt am Markt.

Management- oder Strategie-Holding

Hier ist die Holding nicht selbst operativ tätig, steuert jedoch das einheitliche Auftreten der Tochtergesellschaften. Die Tochtergesellschaften haben zwar strategische Flexibilität, werden aber durch die Holding beeinflusst.

Strukturelle Holding

Hier dient die Holdingstruktur der Aufteilung des Unternehmens in verschiedene Abteilungen über Tochtergesellschaften. So gefährden riskantere Geschäftsbereiche keine anderen Abteilungen.

Finanzholding

Ähnlich einer internen Bank verwaltet die Holding hier die Finanzen ihrer Tochtergesellschaft(en). Die Finanzholding tritt nicht operativ auf, sondern leitet nur den Finanzfluss.

Beteiligungs-Holding

Hier nimmt die Holding ausschließlich die Rolle der Gesellschafterin des Tochterunternehmens ein. Sie übt keinen operativen oder strategischen Einfluss aus. Diese Form wird oft von Start-up-Gründer:innen genutzt.

Welche Rechtsformen können eine Holding bilden?

Um eine Holding gründen zu können, musst du keine bestimmten Voraussetzungen erfüllen, außer zwei Unternehmen zu haben, die du in der Holdingstruktur organisierst.

In dieser Holdingstruktur können die Gesellschaftsformen beider Ebenen oder der Tochtergesellschaften untereinander übereinstimmen, sie müssen dies aber nicht. Besonders wenn die Holding als Investment- oder Vermögens-Holding gegründet wird, empfehlen wir für die Gründung von Holdings in Deutschland die Rechtsform der GmbH. Grund sind die zahlreichen steuerlichen Vorteile der GmbH für den Vermögensaufbau. RIDE gründet und verwaltet Holding-GmbHs für dich und bietet dir den idealen Broker zum Vermögensaufbau im Firmendepot.

Es gibt allerdings auch noch andere mögliche Rechtsformen für eine Holding:

GmbH (Gesellschaft mit beschränkter Haftung): Die GmbH ist eine der gängigsten Rechtsformen für Holdings. Sie bietet eine klare Haftungsbeschränkung und Flexibilität in der Geschäftsführung sowie Steuervorteile beim Vermögensaufbau.

UG (Unternehmergesellschaft): Die UG kann mit geringerem Stammkapital als eine GmbH gegründet werden, was es für viele attraktiv macht, als Holding eine UG zu gründen. Die UG erlaubt schrittweises Kapitalwachstum und kann später in eine reguläre GmbH umgewandelt werden, wenn dies wirtschaftlich sinnvoll ist.

AG (Aktiengesellschaft): Eine AG kann auch als Holding fungieren. Hierbei werden die Tochterunternehmen durch den Besitz von Aktien kontrolliert.

SE (Europäische Gesellschaft): Für internationale Holdings bietet die SE-Rechtsform eine europäische Dimension und die Möglichkeit, in verschiedenen Ländern tätig zu sein.

OHG (Offene Handelsgesellschaft): Obwohl weniger gebräuchlich, können OHGs auch als Holding fungieren, insbesondere in Familienunternehmen.

KG (Kommanditgesellschaft): Die KG ermöglicht es, eine Holdingstruktur mit Komplementären und Kommanditisten zu schaffen, wodurch eine klare Trennung zwischen aktiven und passiven Gesellschaftern erreicht werden kann.

Limited (Ltd.) und Limited Liability Partnership (LLP): In einigen Fällen werden auch ausländische Rechtsformen wie die britische Limited oder die LLP als Holdingstruktur genutzt.

Wann ist eine Holding sinnvoll?

Wann macht eine Holdingstruktur Sinn und kann sie auch nachträglich mit einer bestehenden GmbH aufgebaut werden? Fabian Walter, Steuerexperte und auf Social Media auch als Steuerfabi bekannt, erklärt im Video alle wichtigen Infos rund um die Sperrfrist bei Einbringung und Anteilstausch, inwiefern eine Holding zur Risiko-Minderung beitragen kann oder wann sich das Konstrukt für Immobilien-Investments lohnt.

Sehr gut organisiert bei RIDE.

Während der GmbH-Gründung war ich immer wieder überrascht wie schnell und reibungslos alles verlief. Die geschätzten Zeitangaben zu den einzelnen Aufgaben wurden in meinem Fall regelmäßig unterboten.

Daniel

Gründer und Börsen-Trainer

Du bist in guter Gesellschaft

Schon über 1.500 Kundinnen und Kunden haben ihre vermögensverwaltenden GmbHs mit uns gegründet, über 2.000 vertrauen bereits auf die Betreuung ihrer GmbH mit RIDE.

Fragen und Antworten rund um die Holding-Gründung

Kann ich auch mit bestehendem Unternehmen eine Holding mit RIDE gründen?

Ja, auch wenn du bereits ein bestehendes operatives Unternehmen hast, kannst du mit uns die Holding-GmbH gründen, die du dann als Muttergesellschaft über dein bestehendes Unternehmen setzt.

Zudem kannst du mit uns selbstverständlich auch die Tochter-GmbH gründen.

Hast du bereits zwei bestehende Gesellschaften und willst aus diesen die Holdingstruktur aufbauen und nur den Anteilstausch vollziehen, können wir dich bei RIDE nicht unterstützen.

Wie kann man eine Holding gründen?

Eine Holding ist eine reguläre Gesellschaft, die zu mindestens 10 Prozent Anteilseignerin an einer anderen Gesellschaft ist. Wir übernehmen für dich die Gründung deiner GmbH – egal ob Tochter- oder Muttergesellschaft, denn die Rechtsform bleibt die gleiche. So hast du maximale Sicherheit bei minimalem Aufwand.

Wann sollte man eine Holding gründen?

Wann sich eine Holding lohnt, ist vom Einzelfall abhängig. Definitiv sinnvoll ist die Holding, sollte ein Unternehmensverkauf irgendwann angestrebt werden. Auch um das Risiko einer neuen Unternehmensidee zusätzlich zu einem bestehenden, erfolgreichen Unternehmen zu senken, bietet sich die Holding an. Betreibst du mit der GmbH nur Aktienhandel oder andere Trades, brauchst du keine Holding.

Wer darf eine Holding gründen?

Solange mindestens zwei Unternehmen vorhanden sind oder gegründet werden sollen, kann jede:r eine Holding gründen beziehungsweise seine Unternehmen in einer Holdingstruktur organisieren.

Ist eine rein vermögensverwaltende oder Investment-Holding Bafin-Lizenzpflichtig?

Eine Holding-GmbH zur reinen Vermögensverwaltung und privaten Investments wird nicht als Finanzinstitut eingestuft, da keine Dienstleistungen in fremdem Namen ausgeführt werden. Das Handeln auf eigene Rechnung, mit dem eigenem Vermögen, ist nicht Bafin-lizenzpflichtig.

Sind die Notargebühren in der RIDE GmbH-Gründung enthalten?

Ja, die Notargebühren sind in unserem Fixpreis inklusive.

Könnt ihr mich steuerrechtlich individuell beraten?

Eine individuelle steuerrechtliche Beratung ist RIDE untersagt, da wir keine Steuerberater:innen sind. Wir dürfen jedoch alle relevanten Informationen rund um die Holding, die vermögensverwaltende GmbH und deren Verwaltung mit dir teilen. Außerdem haben wir qualifizierte RIDE Partner-Steuerberater:innen, die bei Bedarf eine individuelle, steuerliche Beratung leisten können.

Warum RIDE?

RIDE ist das erste Fintech, das sich auf die echte Rendite, nach Steuern und Kosten, konzentriert. Wir helfen unseren Kundinnen und Kunden, ihr Vermögen intelligent zu strukturieren, um mehr investieren und netto mehr konsumieren zu können.

Welche Voraussetzungen braucht man um eine Holding-GmbH zu gründen?

Um eine GmbH zu gründen brauchst du einen schriftlichen Gesellschaftsvertrag, der durch eine:n Notar:in beurkundet wird. Zudem musst du das Stammkapital mindestens hälftig zu 12.500 Euro auf das GmbH-Geschäftskonto einzahlen. Erst mit Eintragung ins Handelsregister ist die Gründung vollzogen.

Muss ich meine Holding-GmbH in Berlin gründen oder kann der Sitz auch anderswo sein?

Natürlich kannst du auch, wenn du mit RIDE gründest, deinen Firmensitz selbst frei wählen. Das kann an deiner privaten Adresse oder in einem Büro in einer anderen Stadt sein. Wichtig ist, dass du dort postalisch und telefonisch erreichbar bist und eine physische Einrichtung zur Aufbewahrung wichtiger GmbH-Unterlagen sowie einen Arbeitsplatz hast.

Du willst mehr wissen?

Alles für deine Holding: Gründung, Verwaltung & Brokerage

Eine Holdingstruktur kann sich finanziell richtig lohnen – nicht zuletzt dank der steuerlichen Gestaltungsmöglichkeiten dieser Organisationsform.

Wir begleiten dich in allen Phasen deiner Holding-GmbH: Von der Gründung, über die Verwaltung bis zu deinen Investments. GmbHs und der Vermögensaufbau mit diesen sind unsere Fachkompetenz. Dank der RIDE Softwarelösungen und der Automatisierung von Prozessen ist alles unkompliziert und zu planbaren Kosten für dich realisierbar.

Verwalte deine Holding