UG gründen: Voraussetzungen, Ablauf, Vor-und Nachteile

Die Rechtsform der UG (haftungsbeschränkt) bietet sich besonders für Unternehmer:innen mit geringem Stammkapital an.

Hierbei gibt es jedoch einiges zu beachten und nicht alle Vorteile der sogenannten Mini-GmbH führen bei genauerer Betrachtung zu einem Vorzug gegenüber der großen Schwester-Rechtsform, der GmbH.

Erfahre alles Wichtige rund um die Gründung einer UG, ihre Steuervorteile und wann sie einer GmbH vorzuziehen ist.

Grundlegendes zur UG: Die Wahl der richtigen Stammkapitalhöhe

2008 als deutsche Antwort auf die steigende Beliebtheit der britischen Limited etabliert, soll die UG es Gründer:innen erleichtern, ihre unternehmerischen Ideen auch mit wenig Stammkapital umzusetzen.

In der Theorie kannst du die UG bereits mit einem Euro Stammkapital gründen – praktisch ist dies jedoch nicht möglich, da dir so von Anfang an die Unterkapitalisierung deiner UG droht und die damit verbunden Insolvenz-Meldepflichten. Willst du also zivil- und strafrechtliche Folgen vermeiden, sollte dein eingezahltes Stammkapital mindestens die Kosten der notariellen Gründung und der Eintragung ins Handels- und Transparenzregister decken.

Abhängig vom jeweiligen Businessmodell werden wenigstens 1.000 Euro Stammkapital empfohlen. Im Gegensatz zur GmbH kann das Stammkapital einer UG nur als Bareinlage eingezahlt werden, Sacheinlagen sind nicht möglich.

Zwang zur Rücklagenbildung: Die Ansparpflicht der UG

Eine UG (haftungsbeschränkt) verpflichtet dich gesetzlich zum Sparen. Deiner UG ist es nämlich untersagt, den kompletten Jahresgewinn an die Gesellschafter:innen auszuschütten. Stattdessen muss mindestens 25 Prozent des Jahresüberschusses verwendet werden um eine Rücklage zu bilden. Das ist in Paragraph 5a des GmbH-Gesetzes geregelt (§ 5a Abs. 3 GmbHG)

Diese sogenannte „Ansparpflicht” endet erst, wenn deine Rücklagen die Höhe von 25.000 Euro erreicht haben – dem gesetzlichen Mindeststammkapital einer GmbH.

Hier zeigt sich die Intention des Gesetzgebers bezüglich der UG: Als kleine Einsteigervariante der GmbH konzipiert, ging man davon aus, dass die UG bei wirtschaftlichem Erfolg in eine „richtige” GmbH umgewandelt wird.

Eine solche Umfirmierung ist in der Regel jedoch genauso teuer, als hättest du von vornherein eine GmbH gegründet. Der Nutzen einer UG kann insofern in Frage gestellt werden, zumal eine GmbH-Gründung bereits mit hälftigem Stammkapital, also 12.500 Euro möglich ist.

Lieber gleich eine GmbH gründen?

Bei einer GmbH hast du keine Ansparpflicht, sondern kannst dir Überschüsse komplett ausschütten. Zudem kannst du schon mit der Hälfte des Stammkapitals – also 12.500 Euro – gründen.

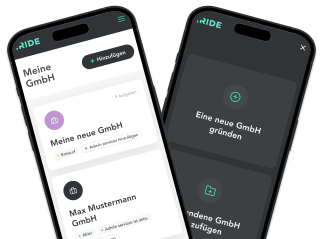

RIDE hat sich auf die Gründung und den steueroptimierten Vermögensaufbau mit der GmbH spezialisiert. Wir bieten dir eine professionelle GmbH-Verwaltung die deinen Aufwand auf’s absolute Minimum reduziert, sowie den richtigen Broker für deine Investments.

Hol dir Expertenunterstützung und gründe stressfrei!

Die Haftung einer Unternehmergesellschaft

Die UG ist der GmbH in vielerlei Hinsicht sehr ähnlich. Juristisch gesehen gilt die UG auch als GmbH. So findet für die Unternehmergesellschaft das GmbH-Gesetz Anwendung. Als GmbH bezeichnen darf sie sich jedoch nicht. Es muss stets der Zusatz „(haftungsbeschränkt)” getragen werden,

entweder als:![]() UG (haftungsbeschränkt)

UG (haftungsbeschränkt)![]() Unternehmergesellschaft (haftungsbeschränkt)

Unternehmergesellschaft (haftungsbeschränkt)

Eine Abkürzung dieser Schreibweise ist nicht erlaubt.

Ähnlich wie bei einer GmbH ist auch bei der UG die Haftung auf das Stammkapital beziehungsweise das Gesellschaftsvermögen beschränkt. Grundsätzlich haftest du als Gesellschafter:in nicht privat. Diese Beschränkung gilt ab dem Zeitpunkt der Eintragung ins Handelsregister. Zur Gründung der UG erfährst du später auf dieser Seite mehr. Ausnahmefälle, bei denen eine private Haftung in Frage kommt, sind beispielsweise die Missachtung von Verboten oder Beschränkungen oder die Unterlassung der Insolvenzantragspflicht.

Beachte zudem: Benötigt deine UG einen Kredit, so fordern Banken und andere Finanzinstitute aufgrund des geringen Stammkapitals fast immer eine private Haftung der Gesellschafter:innen. Wirksam ist die Haftungsbeschränkung daher vor allem gegenüber Geschäftspartner:innen.

Voraussetzungen um eine UG zu gründen

Gesellschafter:in & Geschäftsführer:in

Für die Gründung der UG benötigst du zumindest eine:n volljährige:n Gesellschafter:in und eine:n Geschäftsführer:in. Gründest du allein, kannst du beide Positionen in Personalunion übernehmen. Eine juristische Person kann ebenfalls Gesellschafter:in sein.

Eintragungsfähiger Name

Der Firmenname muss gewisse Mindestvoraussetzungen erfüllen. Ob deine Wahl eintragungsfähig ist, kannst du vorab mit der IHK-Namensprüfung checken.

Deutscher Firmensitz

Für die Gründung einer UG (haftungsbeschränkt) bedürfen Gesellschafter:innen zwar keiner deutschen Staatsbürgerschaft, der Firmensitz muss jedoch im Inland liegen.

Geschäftskonto mit eingezahltem Stammkapital

Für die Eintragung im Handelsregister muss das Stammkapital schon auf dem eigens für die UG gegründetem Firmenkonto eingezahlt sein. Eine Sacheinlage ist nicht möglich.

Beurkundung durch Notar:in

Sowohl das Musterprotokoll als auch der Gesellschaftsvertrag müssen notariell beurkundet werden. Auch die Eintragung ins Handelsregister erfolgt durch eine:n Notar:in. Eine UG ohne Notar:in zu gründen, ist nicht möglich.

Steuernummer & Behörden

Du musst nach erfolgreicher Handelsregisteranmeldung beim Finanzamt deine Steuer- und Umsatzsteuer beantragen sowie deine Eintragung ins Transparenzregister vornehmen. Für Handel an der Börse ist eine LEI-Nummer erforderlich.

Ablauf der Gründung einer UG

1. Vorbereitung der Unterlagen für die UG-Gründung:

- Ein-Personen-UG

- Mehrpersonen-UG mit bis zu 3 Gesellschafter:innen

Bei mehreren Gesellschafter:innen ist ein individueller Gesellschaftsvertrag jedoch anzuraten. Das liegt daran, dass gesetzliche Mustersatzungen nicht flexibel an individuelle Anforderungen angepasst werden können, was besonders in komplexeren Gesellschafterkonstellationen, beispielsweise für den Verkauf von Anteilen, von großer Bedeutung ist.

2. Notarielle Beglaubigung der Dokumente und Gründung:

Der Gesellschaftsvertrag beziehungsweise das Musterprotokoll müssen von einem:einer Notar:in beglaubigt werden. Selbige:r übernimmt dann die Anmeldung beim Handelsregister. Dafür musst du das Stammkapital bereits auf das Firmenkonto deiner UG eingezahlt haben. Die Einzahlung und Kontoeröffnung erfolgen also nach der notariellen Beglaubigung, aber vor der Handelsregisteranmeldung.

3. Amtliche und behördliche Anmeldungen und Registrierungen

Checkliste UG-Gründung:

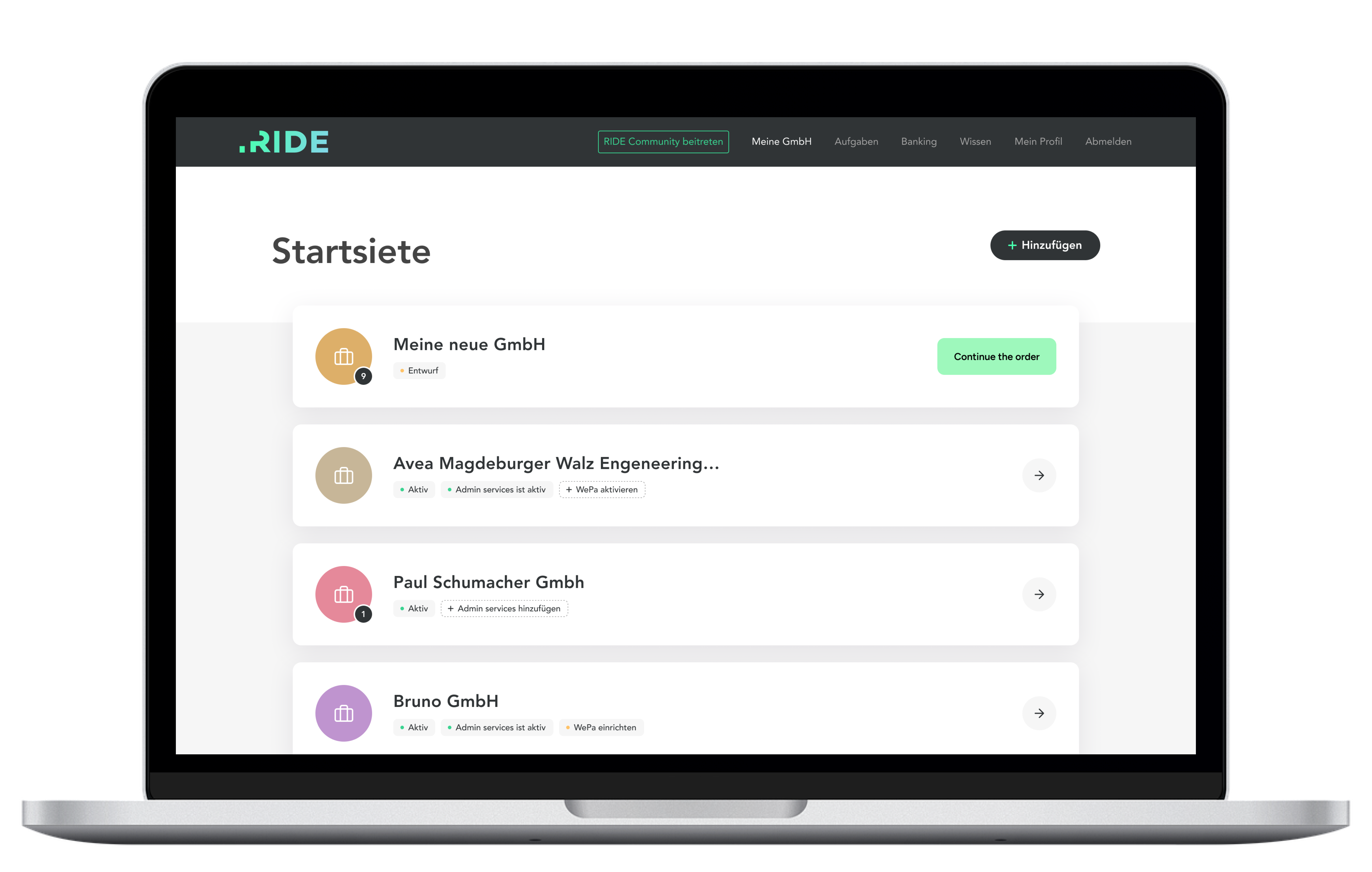

Steuervorteile der UG bei Investments

Ist die UG vollständig gegründet, so kannst du ein Firmendepot eröffnen und die steuerlichen Vorzüge der Unternehmergesellschaft beim Traden mit Wertpapieren nutzen.

Bei RIDE findest du den deutschlandweit einzigen auf UGs und GmbHs spezialisierten Broker: den RIDE Broker. Die Eröffnung deines Depots erfolgt kostenlos und komplett digital. Tradest du mit deiner UG oder GmbH statt privat, profitierst du von den folgenden Steuersätzen:

-

-

Gewinne aus

-

Privat

-

UG & GmbH

-

-

-

Firmenbeteiligungen

(Verkaufserlöse)

-

26,38%

-

1,54%

-

-

-

Aktien Kursgewinne

-

26,38%

-

1,54%

-

-

-

Termingeschäfte

-

26,38%

-

30,83%

Der Steuersatz auf Termingeschäfte ist in der UG und GmbH höher als im Privatvermögen. Beachte aber folgende Vorteile:

1. Während im Privatvermögen die Möglichkeit der Verlustverrechnung bei Termingeschäften beschränkt wurde, kannst du mit der UG und der GmbH weiterhin unbeschränkt Verluste verrechnen.2. In der UG oder GmbH hast du die Möglichkeit Kosten einzubringen (für Internet, Trading-Kurse, etc.) die deine Gewinne und so deine Steuerlast mindern.

-

-

-

Fonds

(>51% Aktien)

-

18,46%

-

12,17%

-

-

-

Vermieteten Immobilien

-

47,48%

-

15,83%

Die Gewinne aus laufenden Einkünften (Vermietung & Verpachtung) und dem Verkauf werden mit nur 15,83 Prozent versteuert. Voraussetzung ist hier, dass die Kriterien der Gewerbesteuerbefreiung erfüllt werden, sonst liegt der Steuersatz bei 30 Prozent. Verkaufst du deine Immobilie im Share Deal zahlt du sogar nur 1,54 Prozent Steuern.

-

Der RIDE Broker ist perfekt zugeschnitten auf das Trading mit der UG.

Er bietet dir höchstem Einlagenschutz, keinen direkten Steuerabzug und auf Wunsch ein automatisiertes Steuerreporting zur Minimierung deines Buchhaltungsaufwands.

Rechte, Pflichten und Steuern der UG

Auch die in der UG anfallenden Steuern sind die gleichen, wie bei der GmbH. Dazu gehören insbesondere:

Körperschaftsteuer

Die UG ist als Kapitalgesellschaft zur Zahlung der Körperschaftsteuer auf ihre erzielten Gewinne verpflichtet.

Gewerbesteuer

Die UG gilt als Gewerbebetrieb und muss so Gewerbesteuer abhängig vom Gewerbeertrag entrichten.

Umsatzsteuer

Die UG muss Umsatzsteuer auf ihre Lieferungen und Leistungen berechnen und an das Finanzamt abführen. Ausnahme: Die Kleinunternehmerregelung greift.

Lohnsteuer

Wenn die UG Arbeitnehmer:innen beschäftigt, ist sie verpflichtet, Lohnsteuer für die Gehälter und Löhne der Angestellten einzubehalten und abzuführen.

Kapitalertragsteuer

Werden Gewinne an die Gesellschafter:innen ausgeschüttet, kann Kapitalertragsteuer fällig werden.

Grunderwerbsteuer

Bei Erwerb von Grundstücken oder Immobilien durch die UG kann Grunderwerbsteuer anfallen.

Die Besteuerung von Gewinnen der UG

Das folgende Beispiel beschreibt den effektiven Steuersatz einer UG am Beispiel von Berlin, das einen Hebesatz von 410 Prozent hat.

Vermögen besser mit der UG oder GmbH verwalten?

Wenn du mit dem Gedanken spielst eine UG zu gründen, stellst du dir sicher auch die Frage, ob sich diese oder doch die GmbH mehr für dich lohnt. Schließlich sind sich Mini-GmbH (UG) und GmbH sehr ähnlich. Für den Vermögensaufbau empfehlen wir bei RIDE in den meisten Fällen eine GmbH und gründen daher auch nur diese für unserer Kund:innen. Warum die GmbH vorzuziehen ist und wann eine UG sich doch lohnt, siehst du im direkten Vergleich.

UG

![]() Geringes Stammkapital

Geringes Stammkapital

Das geringe Stammkapital ist das Hauptargument für die UG. Ein echter Vorteil ist dies aber nur, wenn deine Firma nur minimale Anschaffungen benötigt, um durchstarten zu können. Auf reine Dienstleister ohne teuere Hardware, Maschinen oder Mitarbeiter:innen trifft das beispielsweise zu. Immerhin kannst du das Stammkapital für alle mit dem Unternehmenszweck verbunden Aufwendungen ausgeben.![]() Insolvenzrisiko bei der Gründung

Insolvenzrisiko bei der Gründung

Die gesetzlich erlaubte Gründung mit nur einem Euro Stammkapital ist real nicht möglich. Kommen die Rechnung vom Handelsregister und Notar:in, kann die UG diese nicht zahlen und müsste bereits Insolvenz anmelden. Somit musst du die Rechnung privat aus deinem unversteuerten Netto bezahlen – das ist nicht vorteilhaft.![]() Ansparpflicht

Ansparpflicht

Die UG ist darauf ausgelegt, zu einer GmbH zu werden. Die Ansparpflicht der UG bis zur Erreichung von mindestens 25.000 Euro Rücklagen hebelt den Vorteil des geringen Stammkapitals aus. Erst darüber hinaus dürfen Überschüsse vollständig an Gesellschafter:innen ausgeschüttet werden. ![]() Teure Umfirmierung

Teure Umfirmierung

Hat deine UG die Rücklagenhöhe von 25.000 Euro erreicht und du möchtest sie in eine GmbH umwandeln, so kostet die Umfirmierung genauso viel, als hättest du direkt eine GmbH gegründet. Dazu kommen jedoch noch die Kosten deiner UG-Gründung.![]() Nur 300 Euro Gründungskosten absetzbar

Nur 300 Euro Gründungskosten absetzbar

Du kannst nur bis zu 300 Euro – also weit unter den durchschnittlichen UG-Gründungskosten – gewinnmindernd in deiner UG absetzen, wenn du mit Musterprotokoll gründest. Bei individuellem Gesellschaftsvertrag kannst du max. 10 Prozent deines Stammkapitals als Gründungskosten ansetzen. Den Rest der Kosten musst du als Gesellschafter:in privat von versteuertem Geld zahlen, nutzt also keine Steuervorteile.![]() Nutzung als UG-Holding für Start-up-Gründer:innen

Nutzung als UG-Holding für Start-up-Gründer:innen

Abhängig davon, zu welchem Zweck du eine Holdingstruktur aufsetzen willst, kann eine UG die logischere Wahl als eine GmbH sein. Bist du beispielsweise Start-up-Gründer:in und willst auschließlich deine Anteile mit einer Kapitalgesellschaft halten, um bei einem Exit deinen Gewinn zu nur 1,54 Prozent versteuern statt mit hoher persönlicher Einkommensteuer, so lohnt eine UG, da du hier weniger für die Gründung zahlst.

GmbH

![]() Hälftiges Stammkapital

Hälftiges Stammkapital

Das Stammkapital der GmbH kann auch hälftig, heißt zu nur 12.500 Euro statt zu 25.000 Euro eingezahlt werden. Das kann reizvoll sein. Wann du die zweite Hälfte einzahlen musst, ist vom Gesetzgeber nicht festgelegt. ![]() Stammkapital für Investitionen nutzen

Stammkapital für Investitionen nutzen

In jedem Fall gilt: Du kannst das Stammkapital für deine Investments in Wertpapiere, Immobilien, Mitarbeiter:innen-Löhne; Geschäftsführer:in-Gehalt, Maschinen – kurz, deinen Unternehmenszweck –nutzen.![]() Vermögensaufbau mit Gesellschaft lohnt nur bei genügend Kapital

Vermögensaufbau mit Gesellschaft lohnt nur bei genügend Kapital

Ein weiterer Grund, warum wir direkt zur GmbH raten: Eine vermögensverwaltende Kapitalgesellschaft zu gründen, lohnt sich aufgrund der laufenden Kosten – die UG und GmbH gleichermaßen haben – erst ab einem Kapital von etwa 100.000 Euro. Hast du weniger als 25.000 Euro zum Investieren, so lohnt sich eine Kapitalgesellschaft zum Vermögensaufbau generell nicht.![]() Vollständige Gewinnausschüttung von Anfang an möglich

Vollständige Gewinnausschüttung von Anfang an möglich

Mit der GmbH kannst du dir Überschüsse direkt ausschütten, ohne eine Ansparpflicht wie sie die UG kennt. Für effizienten Vermögensaufbau und die optimale Ausnutzung des Thesaurierungseffektes, lohnt sich jedoch eine Reinvestion der Überschüsse in der GmbH.![]() 2.500 Euro Gründungskosten absetzbar

2.500 Euro Gründungskosten absetzbar

In der GmbH kannst du deutlich mehr Gründungskosten gewinnmindernd absetzen, als in einer UG. Mit bis zu 2.500 Euro dürften in den allermeisten Fällen deine Gründungskosten komplett abgedeckt sein und du deinen Steuervorteil vollständig nutzen.

Du willst Vermögensaufbau mit der GmbH betreiben?

Mit einer GmbH für deine Investments baust du langfristig mehr Vermögen auf. RIDE sorgt dafür, dass dein Gründungsprozess nicht auch zur langfristigen Angelegenheit wird.

Wir machen die Gründung stressfrei: Prozesse laufen digitalisiert ab, die Kommunikation mit den Ämtern übernehmen wir genauso wie die Erstellung aller nötigen Vertragsunterlagen.

Erfahre mehr zur Gründung mit RIDE >

Steuerberaterin zu den Vor-und Nachteilen der UG

In diesem Video spricht unser Mit-Gründer Felix Schulte mit Stephanie Müller, Steuerberaterin und Gründerin der Kanzlei VM Finovia, über die UG. Erfahre wann eine GmbH mehr Sinn macht und wann du richtig von der UG profitieren kannst.

Du bist in guter Gesellschaft

Schon über 1.500 Kundinnen und Kunden haben ihre vermögensverwaltenden GmbHs mit uns gegründet, über 2.000 vertrauen bereits auf die Betreuung ihrer GmbH mit RIDE.

Sehr gut organisiert bei RIDE.

Die eigene VV GmbH gegründet, mit Tipps zu welcher Bank und mit Online Unterschriften kein Papier hin und her senden. So mag ich das. Kann ich nur empfehlen.

Daniel

Gründer und Börsen-Trainer

Fragen & Antworten

Wie gründe ich eine UG?

Für die Gründung einer UG (haftungsbeschränkt) solltest du folgende Schritte beachten:

1. Musterprotokoll oder UG-Gesellschaftsvertrag

2.Notarielle Beglaubigung

3.Eröffnung Geschäftskonto und Einzahlung Stammkapital

4.UG-Handelsregisteranmeldung

5.Beantragung Steuernummer beim Finanzamt

6.Gewerbeanmeldung

7.Eintragung der UG ins Transparenzregister

Wie lange dauert es eine UG zu gründen?

Wie lange es dauert, eine UG zu gründen, ist von individuellen Faktoren abhängig, beispielsweise davon, ob du ein Musterprotokoll nutzen kannst oder einen auf dein Unternehmen zugeschnittenen Gesellschaftsvertrag brauchst. Meist dauert die Gründung der UG von der Vorbereitung der Unterlagen bis zum Erhalt deiner Steuernummer und Transparenzregisteranmeldung drei bis vier Wochen.

Was braucht man um eine UG zu gründen?

Für die Gründung einer UG benötigt es mindestens eine:n Gesellschafter:in und eine:n Geschäftsführer:in (auch in Personalunion), die volljährig sein müssen. Dein Firmensitz muss in Deutschland gewählt werden und dein Firmenname eintragungsfähig sein.

Du benötigst einen notariell Beurkundeten Gesellschaftsvertrag oder ein Musterprotokoll und ein Geschäftskonto mit dem eingezahlten Stammkapital. Letztlich bedarf es der Handelsregister-Anmeldung durch den:die Notar:in.

Was kostet es, eine UG zu gründen?

Der Aufwand der individuellen Gestaltung der Verträge bestimmt maßgeblich die Kosten um eine UG zu gründen. Das ist im günstigsten Fall inklusive der Kosten beim Amtsgericht ab 400 Euro möglich, kann aber auch bis zu 2.000 Euro kosten.

Wer darf eine UG gründen?

Eine UG kann durch natürliche Personen – mit oder ohne deutscher Staatsbürgerschaft – und juristische Personen gleichermaßen gegründet werden. Voraussetzung für die Gründung durch natürliche Personen ist die Volljährigkeit und unbeschränkte Geschäftsfähigkeit.

Könnt ihr mich steuerrechtlich individuell beraten?

Eine individuelle steuerrechtliche Beratung ist RIDE untersagt, da wir keine Steuerberater:innen sind. Wir dürfen jedoch alle relevanten Informationen rund um die Holding, die vermögensverwaltende GmbH und deren Verwaltung mit dir teilen. Außerdem haben wir qualifizierte RIDE Partner-Steuerberater:innen, die bei Bedarf eine individuelle, steuerliche Beratung leisten können.

Warum RIDE?

RIDE ist das erste Fintech, das sich auf die echte Rendite, nach Steuern und Kosten, konzentriert. Wir helfen unseren Kundinnen und Kunden, ihr Vermögen intelligent zu strukturieren, um mehr investieren und netto mehr konsumieren zu können.

Wer steckt hinter RIDE?

Christine Kiefer und Felix Schulte sind die Gründer und, gemeinsam mit Samed Yilmaz, Geschäftsführer von RIDE. Christine wirkte bereits an verschiedenen Fintechs mit, unter anderem als Co-Founderin bei PAIR Finance. Sie unterstützte den FinTechRat des Bundesministeriums und hat mit den „Fintech Ladies“ ein Netzwerk für Frauen in der Finanzbranche geschaffen. Seit Januar 2022 ist sie Partnerin beim VC Angel Invest. Felix gründete 2011 das E-Commerce-Unternehmen NewStore und verkaufte dieses 2016 – natürlich steueroptimiert mit der vermögensverwaltenden GmbH. Danach arbeitete er als Entrepreneur in Residence bei ARB Investment Partners.

Beide schlossen sich 2018 zur Gründung von RIDE zusammen. Das gemeinsame Ziel: Mehr Menschen einen besseren Vermögensaufbau zu ermöglichen.

Seit Ende 2023 unterstützt Samed Yilmaz sie in dieser Mission und bringt seine umfangreiche Erfahrung aus über 20 Jahren in Banking und Brokerage ein. So war er zuletzt CEO der FXFlat Bank AG, die er zuvor in verschiedenen führenden Positionen auf dem Weg zur Errichtung einer deutschen Bank begleitet hatte.

Du willst mehr wissen?

Leg mit der Steueroptimierung deiner Investitionen los

Mit der GmbH als Investitionsvehikel machst du mehr aus deiner Rendite – so, wie es sehr Vermögende schon seit Jahrzehnten tun.

Wir begleiten dich in allen Phasen: Von der Gründung, über die Verwaltung bis zu deinen Investments. Dank unserer Softwarelösungen und der Automatisierung von Prozessen ist alles unkompliziert und zu planbaren Kosten.

Gründe deine GmbH

Verwalte deine GmbH