Hohe Steuern hindern Dich daran Vermögen aufzubauen:

In diesen Fällen sparst Du Steuern, wenn Du Krypto in der GmbH hältst!

Kryptowährungen, kurz Kryptos, sind digitale Zahlungs- oder Werteaufbewahrungs- mittel auf der Grundlage eines Blockchain-Systems. Inzwischen hat der Marktwert von Kryptos das Volumen von rund zwei Billionen Euro erreicht. Wobei den Großteil dieser Kapitalisierung nach wie vor die bekanntesten Kryptos ausmachen, wie Bitcoin (BTC) und Ethereum (ETH). In Krypto-Kreisen herrscht Goldgräberstimmung, schließlich sind nicht wenige Krypto-Investoren in den letzten Jahren zu Millionären geworden. Machst Du Gewinne mit Kryptos, musst Du diese aber auch bei der Steuererklärung angeben. Hier zeigen wir Dir, in welchen Fällen Du davon profitierst, Kryptowährungen in einer Krypto GmbH - in einer vermögensverwaltenden GmbH

- zu halten.

Bezahle weniger Steuern und gewinne mehr mit einer vermögensverwaltenden GmbH

In der Rechtsform ist die vermögensverwaltende GmbH eine GmbH wie jede andere, nur betreibt sie kein operatives Geschäft. Ihr Geschäftszweck ist auf die Verwaltung von Vermögen spezifiziert und im Vordergrund steht das Erlangen von Gewinnen aus Kapitalvermögen. Das Ziel ist es, dass Du über die GmbH Invest- ments tätigst, deren Gewinne zu einem geringeren Steuersatz versteuert werden als es privat der Fall wäre.

Sehr oft ist Krypto in Deinem Privatvermögen gut aufgehoben

Krypto ist oft sehr vorteilhaft im Privatvermögen, da es sich bei vielen Geschäftsvorfällen – nicht bei allen – tatsächlich um ein privates Veräußerungs- geschäft handelt, das nach einem Jahr steuerfrei ist. Die steuerfreie Veräußerungs- frist verlängert sich von einem Jahr auf 10 Jahre, wenn Du mit den Kryptos Einkünfte erzielst, durch Gestalt des Lending, Staking, Mining oder Yield Farming. Da diese Aktivitäten stets mit einem Entgelt verbunden sind, unterliegen sie zunächst dem Einkommenssteuergesetz § 23 Abs. 1 Satz 1 Nr. 2 Satz 4 EstG.

Die Besteuerung von Krypto ist jedoch eine Wissenschaft für sich und es gibt viele Graubereiche, die gesetzlich (noch) nicht geregelt sind. In der GmbH sind Gewinne immer steuerpflichtig. Wann lohnt es sich jetzt aber für Dich Kryptos im Betriebs- vermögen, anstatt im Privatvermögen zu halten?

In diesen Fällen profitierst Du von einer Krypto GmbH

1. Tradest Du unterjährig, profitierst Du von der GmbH

|

Steuersätze |

|

|

Privat |

In der GmbH |

|

bis zu 45 % |

ca. 30 % Soli auf Körperschaftssteuer

|

Beim reinen Trading mit Krypto zahlst Du nach einem Jahr Haltefrist keine Steuern. Tradest Du jedoch unterjährig, dann unterliegt der Gewinn der Einkommenssteuer – und die kann je nach Deinem persönlichen Steuersatz bis zu 45 Prozent, plus Kirchensteuer, hochgehen. Mit einer GmbH zahlst Du rund 30 Prozent Steuern auf Gewinne - bestehend aus Körperschaftssteuer, Gewerbesteuer und Soli auf Körperschaftssteuer.

Tradest Du unterjährig, profitierst Du in der GmbH von den rund 30 Prozent Steuern. Allerdings kannst Du in der GmbH nach einem Jahr nicht steuerfrei verkaufen. Wir gehen aber davon aus, dass Du das Geld in der GmbH re-investierst, dadurch schneller Vermögen aufbaust und Dir dann irgendwann ein Gehalt auszahlst.

2. Hältst Du hohe liquide Mittel im Betriebsvermögen, profitierst Du von der GmbH

Ein typisches Beispiel ist hier, wenn Du ein Start-up-Founder wärst und Deinen Exit machst. Nehmen wir also an, Du verkaufst Dein operatives Geschäft „Deine GmbH“ und hältst über eine Holdingstruktur jetzt erheblich liquide Mittel in der Holding. So hast Du über den Verkauf 10 Millionen Euro in Deiner Holding. Anstatt diese in Dein Privatvermögen mit knapp 26 Prozent Steuerlast auszuschütten und dann in Krypto zu investieren, macht es viel mehr Sinn, wenn Du die voll liquiden Mittel direkt investierst. Ansonsten könntest Du nach der Ausschüttung nur noch rund zwei Drittel wieder anlegen.

3. Liegt Dein Verlust über 20.000 EUR, profitierst Du von der GmbH

Das neue Gesetz der Verlustverrechnungsbeschränkung bei Derivaten/Termingeschäften gilt auch für Krypto – denn auch bei den Krypto- währungen gibt es Termingeschäfte. Laut § 20 Absatz 6 Satz 5 Einkommenssteuer- gesetz (EstG) darfst Du im Privatvermögen seit 1. Januar 2021 nur noch 20.000 Euro Verluste aus Termingeschäften absetzen. Vorsicht, denn das kann zu einer erhöhten, individuellen Steuerlast führen. Und es drohen Dir mehr Steuern als Gewinne. Der einzige Ausweg ist tatsächlich die GmbH - da die Neuregelung nur für private, jedoch nicht für gewerbliche Anleger gilt.

Darum sind Krypto und Finanzamt eine echte Herausforderung

Krypto und Steuern sind besonders kompliziert – einmal in der Anwendung der Steuern, aber auch in der Umsetzung, im Reporting und in der Buchhaltung.

Obwohl das deutsche Steuerrecht in Sachen Krypto recht weit ist, ist noch nicht alles eindeutig festgelegt. Die Compliance-Regelung des Finanzamtes beim Jahresabschluss lautet jedoch: Es muss nachvollziehbar sein.

Das geht so weit, dass Du wirklich jede einzelne Transaktion darstellen musst. Beispielsweise musst Du beweisen, dass Dein Coin wirklich ein Jahr lang auf dem Wallet gelegen ist und ob Deine einzelnen Coins der Einjahres- oder Zehnjahresfrist unterliegen. Das ist bei Krypto eine echte Herausforderung. Schließlich bleibt es oft nicht bei einem „Closed Garden“, sondern die Transaktionen laufen durch viele verschiedene Wallets und Börsen.

Es besteht die Gefahr der Auslegung als gewerblichen Tätigkeit durch das Finanzamt. Krypto kann zu einer gewerblichen Tätigkeit führen. Das könnte wiederum, wenn Du Immobilien in der GmbH hältst, die erweiterte Gewerbesteuerkürzung nichtig machen. Hältst Du also auch Immobilien und machst gewisse Sachen mit Krypto in Deiner GmbH, musst Du aufpassen.

Die GmbH hat auch bei Krypto ihre Berechtigung

Die vermögensverwaltende GmbH bleibt bei Krypto ein Nischenthema, sie hat aber durchaus auch ihre Berechtigung. Es kommt immer darauf an, was Du damit machst. Tradest Du unterjährig, hältst Du hohe liquide Mittel in der Holding oder willst Du die Auswirkungen der Verlustverrechnungsbeschränkung abfangen, profitierst Du von einer GmbH. In diesen Fällen ist die GmbH somit auch bei Kryptowährungen geeignet, den Grundstein für Deinen privaten Vermögensaufbau zu schaffen, beziehungsweise um Vermögen schneller aufzubauen.

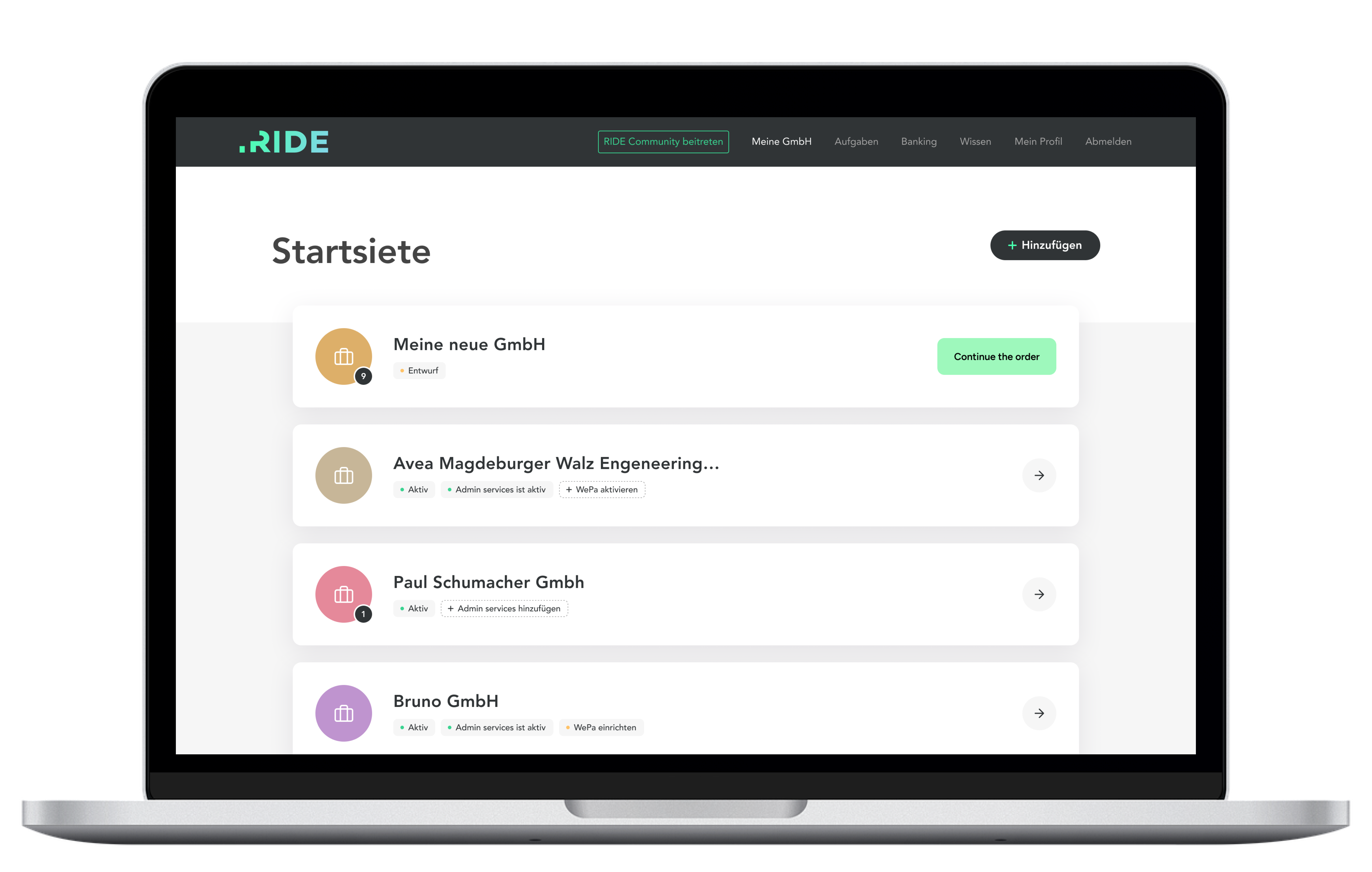

Du glaubst, eine Krypto GmbH kann sich auch für Dich lohnen? Wir unterstützen Dich bei der GmbH Gründung und GmbH Verwaltung - mit dem RIDE Gründungs-Service „bei dem alle Prozesse zur GmbH-Gründung digitalisiert und weitestgehend automatisiert sind“ und dem digitalen RIDE Admin-Service „der Komplettlösung zur perfekten GmbH-Verwaltung“.